Economy (अर्थव्यवस्था): December 2021 UPSC Current Affairs | भारतीय अर्थव्यवस्था (Indian Economy) for UPSC CSE in Hindi PDF Download

1. पीपीवी और एफआर अधिनियम पर पेप्सिको विवाद: समझाया गया

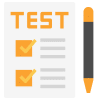

इससे पहले, 2019 में, पेप्सिको ने गुजरात में आलू किसानों के खिलाफ कथित रूप से अपनी पंजीकृत आलू किस्म "एफएल 2027" उगाने के लिए मामला दर्ज किया था, जिसका उपयोग 'लेज़' चिप्स बनाने के लिए किया जाता है। कंपनी ने पौधों की किस्मों और किसानों के अधिकार अधिनियम, 2001 के संरक्षण के तहत अपने अधिकारों के उल्लंघन के लिए किसानों से 1 करोड़ रुपये का मुआवजा मांगा। (पीपीवीएफआर अधिनियम, 2001)। इस मामले को काफी अभूतपूर्व माना गया क्योंकि इसमें कंपनियों बनाम अधिकारों के अधिकार शामिल थे। किसानों के अधिकार। इसके अलावा, यह पहली बार था कि किसी कंपनी ने बौद्धिक संपदा अधिकारों के उल्लंघन के लिए किसानों के एक समूह पर मुकदमा चलाने की कोशिश की। पौध किस्मों और किसानों के अधिकार संरक्षण प्राधिकरण (पीपीवी एंड एफआरए) ने एक ऐतिहासिक फैसले में अब पंजीकरण रद्द करने का फैसला किया है। हालांकि, बढ़ती प्रतिक्रिया के कारण,

पीपीवी और एफआर अधिनियम, 2001 को अपनाने की पृष्ठभूमि

- विश्व व्यापार संगठन के तहत बौद्धिक संपदा अधिकार (ट्रिप्स 1995) समझौते के व्यापार संबंधी पहलू, नवाचार को बढ़ावा देने के लिए पेटेंट, कॉपीराइट आदि के रूप में बौद्धिक संपदा की सुरक्षा प्रदान करता है।

- इसी तरह, नए बीजों के आविष्कार को बढ़ावा देने की आवश्यकता है जिससे पौधों की बेहतर और अधिक उपज देने वाली किस्में पैदा हो सकें। हालांकि, गरीब और विकासशील देशों में कृषि में गरीब किसानों का वर्चस्व है और इसलिए कंपनियों द्वारा बीजों का पेटेंट कराना ऐसे किसानों के हितों के खिलाफ जा सकता है।

- इस संबंध में, ट्रिप्स समझौता उन देशों के लिए एक लचीलापन तंत्र प्रदान करता है जिसमें एक नई पौधे की किस्म को पेटेंट जारी करके या एक प्रभावी "सुई जेनरिस" प्रणाली या दोनों के संयोजन से संरक्षित किया जा सकता है। "सुई जेनरिस" प्रणाली का अर्थ है कि देश अपनी विशेष जरूरतों को पूरा करने के लिए अपना कानून अपना सकता है।

- इसके अलावा, ट्रिप्स समझौते में प्रावधान है कि यूनियन फॉर प्रोटेक्शन ऑफ प्लांट वेरायटीज (यूपीओवी) को "सुई जेनरिस" प्रणाली के आधार के रूप में इस्तेमाल किया जा सकता है, यानी पौधों की किस्मों की रक्षा के लिए यूपीओवी के प्रावधानों को उनके घरेलू कानूनों में शामिल किया जा सकता है।

- इसलिए, भारत के सामने विकल्प यह था कि या तो एक घरेलू कानून बनाया जाए या पौधों की किस्मों के संरक्षण के लिए पेटेंट जारी किया जाए। इसके अलावा, भारत के पास यूपीओवी का सदस्य बनने और यूपीओवी के प्रावधानों को अपने घरेलू कानून में शामिल करने का विकल्प भी था।

- भारत ने यूपीओवी का सदस्य बने बिना पीपीवीएफआर अधिनियम, 2001 के रूप में घरेलू कानून बनाने का फैसला किया। यह किसानों के हितों की रक्षा के लिए किया गया था क्योंकि यूपीओवी किसानों को खेत में बचाए गए बीजों का पुन: उपयोग करने और उन्हें अपने पड़ोसियों के साथ आदान-प्रदान करने की स्वतंत्रता से वंचित करता है। पौधों की किस्मों के संरक्षण का अर्थ: बौद्धिक संपदा अधिकार जो ब्रीडर (व्यक्तिगत, किसान, किसानों का समुदाय, संस्था, या सरकार) पौधे की विविधता पर प्राप्त करता है। इसका मतलब है कि कोई भी ब्रीडर की अनुमति के बिना ऐसी संरक्षित पौधों की किस्म के बीज या प्रचार सामग्री को बेच, निर्यात, आयात या उत्पादन नहीं कर सकता है।

पीपीवी और एफआर अधिनियम, 2001 के उद्देश्य

- पौधों की नई किस्मों में अनुसंधान एवं विकास को प्रोत्साहित करने के लिए पादप प्रजनकों को बौद्धिक संपदा अधिकार प्रदान करना।

- किसानों के हितों की रक्षा करना और नई पौधों की किस्मों के विकास के लिए पौधों के आनुवंशिक संसाधनों के संरक्षण, सुधार और उपलब्ध कराने में उनके योगदान को पहचानना। पेटेंट अधिनियम और पीपीवी और एफआर अधिनियम के बीच अंतर: दोनों अधिनियम आविष्कारक के आईपीआर से संबंधित हैं। भारत का पेटेंट अधिनियम किसी पौधे की किस्म के पेटेंट संरक्षण का प्रावधान नहीं करता है। पीपीवीएफआरए न केवल पौधों की विविधता की रक्षा करता है, बल्कि पौधों की किस्मों पर पौधों के प्रजनकों और किसानों के अधिकारों की भी रक्षा करता है। एक पौधे की किस्म का संरक्षण पंजीकरण के रूप में दिया जाता है (न कि पेटेंट के रूप में)।

पीपीवी और एफआर अधिनियम के तहत किस प्रकार की किस्मों को पंजीकृत किया जा सकता है?

एक किस्म अधिनियम के तहत पंजीकरण के लिए पात्र है यदि यह अनिवार्य रूप से विशिष्टता, एकरूपता और स्थिरता (डीयूएस) के मानदंडों को पूरा करती है। किस्मों के प्रकार:

- नई किस्म: प्रजनकों द्वारा विकसित।

- मौजूदा किस्म: पौधे की किस्म पहले से ही 15 साल से अधिक समय से अस्तित्व में है

- किसान किस्म: मौजूदा पारंपरिक किस्म से किसी किसान या समुदाय द्वारा विकसित मौजूदा किस्म

- अनिवार्य रूप से व्युत्पन्न किस्म: एक लक्षित विशेषता के लिए व्युत्पन्न विविधता जो मौजूदा पंजीकृत किस्म या दो ऐसी प्रारंभिक पंजीकृत किस्मों के क्रॉस्ड उत्पाद (हाइब्रिड) में गायब है। जेनेटिक इंजीनियरिंग, टिश्यू कल्चर आदि के माध्यम से विकसित नोट: पौधों की किस्मों का पंजीकरण पौध किस्म और किसान अधिकार संरक्षण प्राधिकरण द्वारा प्रदान किया जाता है, जो अधिनियम के तहत एक वैधानिक निकाय है।

- इस अधिनियम के तहत अब तक लगभग 3500 पौधों की किस्मों को पंजीकृत किया जा चुका है। अधिनियम के तहत अधिकार 1. ब्रीडर्स के अधिकार: ब्रीडर्स के पास संरक्षित किस्म के उत्पादन, बिक्री, बाजार, वितरण, आयात या निर्यात का विशेष अधिकार है। 2. शोधकर्ताओं के अधिकार: शोधकर्ता किसी भी पंजीकृत किस्म का प्रयोग या शोध करने के लिए उपयोग कर सकता है। 3. किसानों के अधिकार:

- पारंपरिक किस्मों या किसानों की किस्मों को पंजीकृत करने का अधिकार। एक बार एक किस्म पंजीकृत हो जाने के बाद, किसानों को इसका उत्पादन और विपणन करने का विशेष अधिकार प्राप्त होता है। यह अधिकार पादप प्रजनकों और नवप्रवर्तकों के रूप में किसानों की भूमिका को मान्यता देता है।

- पुरस्कार और मान्यता का अधिकार: किसान भूमि प्रजातियों के पादप आनुवंशिक संसाधनों और आर्थिक पौधों के जंगली रिश्तेदारों के संरक्षण के लिए मान्यता और पुरस्कार के पात्र हैं। यह अधिकार कृषि-विविधता के संरक्षण और विकास में किसानों की भूमिका को मान्यता देता है।

- लाभ-बंटवारे का अधिकार: खेती या आदिवासी समुदाय जिन्होंने एक नई फसल किस्म के विकास में योगदान दिया है, वे इससे अर्जित लाभों के समान बंटवारे के हकदार हैं।

- नुकसान के मुआवजे का अधिकार: यह अधिकार उन किसानों को मुआवजे की गारंटी देता है जो नई पंजीकृत किस्मों के प्रदर्शन के बारे में अतिरंजित दावों के शिकार हैं। अधिकार प्रजनकों और बीज विक्रेताओं द्वारा अनुचित विपणन प्रथाओं को रोकने का कार्य करता है।

- उल्लंघन के आरोपों के खिलाफ सुरक्षा का अधिकार: यदि किसान कानूनी प्रावधान की अनभिज्ञता की पुष्टि करता है तो एक किसान पर दूसरे के अधिकारों के उल्लंघन के आरोप में मुकदमा नहीं चलाया जा सकता है। यह प्रावधान कम कानूनी साक्षरता वाले लोगों को विशेष रूप से बीज कंपनियों द्वारा उत्पीड़न से बचाता है।

पीपीवी और एफआर अधिनियम के अपवाद

- एक किसान पीपीवी और एफआर अधिनियम, 2001 के तहत संरक्षित किस्म के बीज सहित अपनी कृषि उपज को बचा सकता है, उपयोग कर सकता है, बो सकता है, फिर से बो सकता है, एक्सचेंज कर सकता है, साझा कर सकता है या बेच सकता है। हालांकि, किसान को संरक्षित किस्म के ब्रांडेड बीज बेचने की अनुमति नहीं है। पीपीवी और एफआर अधिनियम, 2001।

- अनुसंधान एवं विकास के संचालन के लिए शोधकर्ता प्रजनक की सहमति के बिना पंजीकृत पौधों की किस्मों का उपयोग कर सकते हैं।

एक पंजीकृत पौधे की किस्म के संरक्षण की अवधि

विभिन्न प्रकार की फसलों के लिए पंजीकृत किस्मों के संरक्षण की अवधि अलग-अलग होती है जो इस प्रकार है:

- पेड़ और लताएँ - 18 वर्ष।

- अन्य फसलों और मौजूदा किस्मों के लिए - 15 वर्ष

हालिया पेप्सिको-गुजरात किसान विवाद

- पेप्सिको इंडिया ने पीपीवी और एफआर अधिनियम के तहत 2016 में हाइब्रिड आलू किस्म FL 2027 को पंजीकृत किया। पेप्सिको ने इस किस्म का विपणन FC-5 ट्रेडमार्क के तहत किया और वर्तमान में, इसका उपयोग भारत में लोकप्रिय "लेज़" आलू के चिप्स बनाने के लिए किया जाता है।

- आलू की किस्म लगभग 12,000 किसानों द्वारा उगाई जाती है, जो कंपनी के सहयोगी कृषि कार्यक्रम का हिस्सा हैं, जिसमें कंपनी किसानों को बीज बेचती है और उनकी उपज को वापस खरीदने का एक विशेष अनुबंध है। कंपनी को पता चला कि गुजरात के कुछ किसान, जो उसके सहयोगी कृषि कार्यक्रम का हिस्सा नहीं थे, वे भी इस किस्म के आलू उगा रहे थे और बेच रहे थे। इस पर, कंपनी ने किसानों के खिलाफ अपने अधिकारों के उल्लंघन के लिए मामला दर्ज करने का फैसला किया और तदनुसार, लगभग 1 करोड़ रुपये का मुआवजा मांगा।

- पेप्सिको के तर्क: कंपनी ने तर्क दिया कि कुछ बड़े किसान इसकी पंजीकृत FC-5 किस्म का दुरुपयोग कर रहे हैं, जिसमें किसान इस किस्म को क्षेत्रीय आलू चिप्स निर्माताओं को बेच रहे हैं और बेच रहे हैं, जो बदले में इसके लोकप्रिय "लेज़" के बाजार हिस्से पर प्रतिकूल प्रभाव डाल रहा है। आलू के चिप्स

- किसानों का तर्क: पीपीवी और एफआर अधिनियम किसानों को "इस अधिनियम के तहत संरक्षित किस्म के बीज सहित अपनी कृषि उपज को बचाने, उपयोग करने, बोने, फिर से बोने, विनिमय करने, साझा करने या बेचने में सक्षम बनाता है।" किसानों ने तर्क दिया कि उन्होंने पंजीकृत किस्म के ब्रांडेड बीजों की बिक्री का सहारा नहीं लिया, जो अधिनियम के तहत निषिद्ध है। इसलिए, तदनुसार, उन्होंने तर्क दिया कि उन्होंने अधिनियम के तहत ब्रीडर (पेप्सिको इंडिया) के अधिकारों का उल्लंघन नहीं किया था।

- कानून का विवादास्पद बिंदु: FC-5 को "विस्तृत विविधता" के रूप में पंजीकृत किया गया है, जो कि "सामान्य ज्ञान की विविधता" भी है। दूसरे शब्दों में, इसका तात्पर्य यह है कि आलू की उक्त किस्म पंजीकृत होने से पहले ही देश में उपलब्ध थी और देश में इस किस्म के बारे में "सामान्य ज्ञान" था। इसलिए, यह माना जा सकता है कि पेप्सिको की किस्म को पंजीकृत होने से पहले देश में निश्चित रूप से उत्पादित किया गया होगा। पीपीवीएफआरए में कई विशेषज्ञों के विरोध के बावजूद मौजूदा किस्मों के पंजीकरण की अनुमति दी गई थी और इसका औचित्य यह था कि इस प्रावधान के तहत किसानों की किस्मों को पंजीकृत किया जा सकता है। हालांकि, पेप्सिको जैसी कंपनियों को पुरानी किस्मों को "मौजूदा" श्रेणी के तहत पंजीकृत करने का अवसर मिला और इसलिए वे किसानों पर उनके अधिकारों के उल्लंघन के लिए मुकदमा कर सकती हैं।

- 2019: पेप्सिको ने गुजरात में आलू किसानों के खिलाफ मामला दर्ज किया और किसानों से करीब 1 करोड़ रुपये का मुआवजा मांगा। हालांकि बाद में इसने मामले वापस ले लिए।

- 2021: पौध किस्मों और किसानों के अधिकार संरक्षण प्राधिकरण (पीपीवी एंड एफआरए) प्राधिकरण ने पेप्सिको के एफएल 2027 किस्म के पंजीकरण को इस आधार पर रद्द करने का फैसला किया है कि यह किसानों के बड़े हित में नहीं था।

- आगे का रास्ता पीपीवी और एफआर अधिनियम, 2002 किसानों के अधिकारों को बनाए रखने पर स्पष्ट है जिसमें किसानों को पंजीकृत किस्मों को बोने, फिर से बोने और यहां तक कि बेचने की अनुमति है, बशर्ते वे ब्रांडेड किस्में न हों। इसलिए, यह निर्णय सभी बहुराष्ट्रीय कंपनियों के लिए न केवल कायम रखने के लिए एक मिसाल कायम करता है, बल्कि इससे भी महत्वपूर्ण बात यह है कि भारत में कानूनी रूप से दिए गए किसानों के अधिकारों और स्वतंत्रता का उल्लंघन नहीं करना है।

2. एआरसीएस के कामकाज पर आरबीआई की रिपोर्ट

आरबीआई की वित्तीय स्थिरता रिपोर्ट के अनुसार, मार्च 2022 के अंत तक बैंकों का सकल एनपीए बढ़कर 9.8% हो जाएगा। बैंकों के उच्च एनपीए अर्थव्यवस्था में ऋण के विकास को और तेज कर सकते हैं और संभावित रूप से वित्तीय स्थिरता को कमजोर कर सकते हैं। हाल ही में, सरकार ने एनपीए गड़बड़ी को हल करने के लिए एआरसी-एएमसी मॉडल ('बैड बैंक') की स्थापना की है। इसके अलावा, भारत ने सरफेसी अधिनियम, 2002 के तहत संपत्ति पुनर्निर्माण कंपनियों (एआरसी) को भी पेश किया है। हालांकि, निजी एआरसी ने नहीं किया है भारत में सफल रहा है। इस संबंध में, हाल ही में, आरबीआई द्वारा नियुक्त एक समिति ने एआरसी के सामने आने वाली बाधाओं और चुनौतियों पर प्रकाश डाला है और तदनुसार अपनी सिफारिशों का सेट दिया है।

विशेष के साथ संपत्ति समाधान तंत्र का विकास

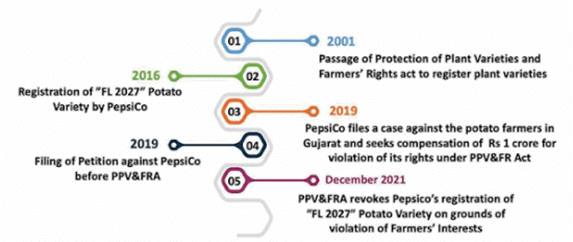

एआरसी ऋण वसूली न्यायाधिकरण (डीआरटी) का संदर्भ: बैंकों और वित्तीय संस्थानों के कारण ऋण की वसूली (आरडीडीबीएफआई) अधिनियम, 1993 में 20 लाख रुपये से अधिक के खराब ऋणों की वसूली से निपटने के लिए ऋण वसूली न्यायाधिकरण (डीआरटी) का प्रावधान है। लोक अदालत के गठन के लिए डीआरटी को भी अधिकृत किया गया था। प्रारंभ में, 2008-09 में वसूली दर बढ़कर 81% हो जाने के साथ डीआरटी सफल रहे। हालांकि, 2019-20 में, अपर्याप्त बुनियादी ढांचे, देरी आदि के कारण 2019-20 में वसूली दर घटकर सिर्फ 4% रह गई। वित्तीय परिसंपत्तियों का प्रतिभूतिकरण और पुनर्निर्माण और सुरक्षा ब्याज अधिनियम (सरफेसी अधिनियम), 2002 का प्रवर्तन:

- यदि कोई उधारकर्ता ऋण पर चूक करता है, तो बैंक ऋण चुकाने के लिए उधारकर्ता को 60 दिनों की नोटिस अवधि दे सकता है। यदि उधारकर्ता 60 दिनों के भीतर भुगतान करने में विफल रहता है, तो बैंक निम्नलिखित कार्रवाई कर सकते हैं:

- गिरवी रखी गई संपत्तियों को अपने कब्जे में ले लें और फिर ऋण राशि की वसूली के लिए इसे पट्टे पर दें या बेच दें।

- उधारकर्ता के व्यवसाय का प्रबंधन अपने हाथ में लें।

- संपत्ति का प्रबंधन करने के लिए एक व्यक्ति को नियुक्त करें।

- एसेट रिकंस्ट्रक्शन कंपनियों (एआरसी) को आरबीआई द्वारा पंजीकृत और विनियमित करने का प्रावधान करता है।

- एआरसी द्वारा सुरक्षा रसीद (एसआर) जारी करने का प्रावधान।

दिवाला और दिवालियापन संहिता, 2016: डीआरटी (व्यक्तियों के लिए) और राष्ट्रीय कंपनी कानून न्यायाधिकरण (कंपनियों के लिए) के माध्यम से एनपीए के समयबद्ध समाधान के लिए प्रदान करें।

सरफेसी अधिनियम और आईबीसी, 2016 के बीच अंतर

- सरफेसी- केवल सुरक्षित वित्तीय लेनदारों के लिए लागू; IBC- सुरक्षित और असुरक्षित वित्तीय लेनदारों दोनों के लिए लागू।

- आईबीसी के विपरीत, सरफेसी परिचालन लेनदारों पर लागू नहीं है।

- आईबीसी लागू करने के लिए न्यूनतम सीमा: व्यक्ति (1000 रुपये); कंपनियां (1 करोड़ रुपये); सरफेसी के लिए न्यूनतम सीमा: 1 लाख रुपये। एआरसी का प्रदर्शन विश्लेषण एआरसी उद्योग 2003 में एसेट रिकंस्ट्रक्शन कंपनी इंडिया लिमिटेड (एआरसीआईएल) की स्थापना के साथ शुरू हुआ था। वर्तमान में, आरबीआई द्वारा पंजीकृत और विनियमित लगभग 28 एआरसी हैं। इनमें से कुछ एआरसी हैं एआरसीआईएल, सुरक्षा एसेट रिकंस्ट्रक्शन, इंडियाबुल्स एसेट रिकंस्ट्रक्शन, एएसआरईसी लिमिटेड, इंडियाआरएफ आदि। 31 मार्च, 2021 तक, एआरसी ने संचयी रूप से 5 लाख करोड़ रुपये के एनपीए पर कब्जा कर लिया था।

- आईबीसी की तुलना में खराब वसूली दर: एआरसी की वसूली दर उनकी स्थापना के शुरुआती वर्षों में काफी अधिक थी। हालांकि, हाल के वर्षों में, यह 2019-20 में घटकर केवल 26% रह गया है। यह आईबीसी (45%) के तहत रिकवरी दरों से काफी कम है।

- डीआरटी (33%) और आईबीसी (31%) की तुलना में एआरसी (26%) के साथ एनपीए का कम प्रतिशत। शेष 10% एनपीए लोक अदालतों के अंतर्गत हैं। आईबीसी की शुरुआत के बाद से, बैंकों ने समयबद्ध समाधान और उच्च वसूली दरों के कारण डीआरटी पर आईबीसी को प्राथमिकता देना शुरू कर दिया है।

- एआरसी का कम पूंजी आधार: एआरसी का अधिकांश स्वामित्व बैंकों और वित्तीय संस्थानों के हाथों में है। हालांकि, सरकार ने स्वचालित मार्ग से 100% एफडीआई की अनुमति दी है, एआरसी विदेशी पूंजी को आकर्षित करने में विफल रहे हैं।

- उच्च उधारी: एआरसी अपने फंड के लिए बैंकों से उधार पर बहुत अधिक निर्भर करते हैं। एआरसी की खराब वित्तीय स्थिति का बैंकिंग क्षेत्र पर नकारात्मक प्रभाव पड़ सकता है।

- संकल्प की प्रकृति: एआरसी ने बिक्री-बंद परिसंपत्तियों के माध्यम से एनपीए की वसूली पर अधिक और व्यवसाय के पुनरुद्धार पर कम भरोसा किया है। एआरसी ने पुनर्निर्माण के उपायों के रूप में उधारकर्ताओं के व्यवसाय के प्रबंधन में परिवर्तन या अधिग्रहण या उधारकर्ताओं के ऋण को इक्विटी में बदलने का शायद ही कभी उपयोग किया है।

- हितों का टकराव: यह देखते हुए कि बैंक न केवल एआरसी के प्रमुख शेयरधारक और ऋणदाता हैं, बल्कि एआरसी को एनपीए के विक्रेता भी हैं, बैंकों और इन संस्थानों के बीच धन का संचलन हो सकता है।

सिफारिशों

- प्रारंभिक चरण में एनपीए की बिक्री: एआरसी को एनपीए की बिक्री में देरी से न केवल परिसंपत्ति मूल्य में गिरावट आती है, बल्कि वास्तविक कंपनियों को पुनर्जीवित करने की संभावना भी कम हो जाती है। इसलिए, प्रत्येक वर्ष की शुरुआत में, बैंकों को एआरसी को बेचे जाने वाले एनपीए की सूची संकलित और साझा करनी चाहिए। इससे एआरसी क्षेत्र में प्रवाहित होने वाली दबावग्रस्त आस्तियों की मात्रा और गुणवत्ता में पूर्वानुमेयता बढ़ेगी और इन एनपीए पर ऋणदाताओं की वसूली में सुधार होगा।

- एआरसी को आईबीसी के तहत लाना: आईबीसी के तहत, बैंकों को एनपीए के समाधान के लिए विभिन्न संस्थाओं से आवेदन आमंत्रित करना आवश्यक है। हालांकि, वर्तमान नियामक और कानूनी ढांचा एआरसी को आईबीसी के तहत समाधान आवेदकों (आरए) के रूप में कार्य करने की अनुमति नहीं देता है, यानी वे आईबीसी के तहत खराब ऋणों के समाधान के लिए आवेदन नहीं कर सकते हैं। यह इस तथ्य के बावजूद है कि एआरसी प्रबंधन में परिवर्तन/अधिग्रहण, ऋण से इक्विटी रूपांतरण आदि जैसे उपकरणों का उपयोग कर सकते हैं। इसलिए, आईबीसी के तहत एआरसी को समाधान आवेदकों के रूप में सक्षम करने के लिए विनियमों को बदलना होगा।

- उन्नत वित्तपोषण विकल्प: आरबीआई को एआरसी को सभी विनियमित संस्थाओं जैसे एफपीआई, वैकल्पिक निवेश कोष (एआईएफ), एनबीएफसी के साथ-साथ खुदरा निवेशकों से वित्त जुटाने की अनुमति देनी चाहिए।

- सुरक्षा रसीदों की तरलता और व्यापार (एसआर): वर्तमान में, केवल योग्य संस्थागत खरीदारों (क्यूआईबी) जैसे कि बैंक, पेंशन फंड, बीमा और म्यूचुअल फंड कंपनियों को एआरसी द्वारा जारी सुरक्षा रसीदों (एसआर) में निवेश करने की अनुमति है। एसआर के निवेशक आधार को व्यापक बनाने के लिए, योग्य योग्य खरीदारों की सूची का और विस्तार किया जा सकता है ताकि उच्च-निवल मूल्य वाले व्यक्तियों (एचएनआई), कॉरपोरेट्स, एनबीएफसी/एचएफसी आदि को शामिल किया जा सके।

बैंकों के रूप में कॉर्पोरेट्स

- इससे पहले, नवंबर 2020 में, IWG ने बैंकों के स्वामित्व ढांचे के संबंध में RBI को 33 सिफारिशें प्रस्तुत की थीं। इस समिति द्वारा प्रस्तुत सबसे विवादास्पद सिफारिशों में से एक है बड़े कॉर्पोरेट/औद्योगिक घरानों को भारतीय बैंकों के प्रवर्तक बनने की अनुमति देना।

- नवंबर 2021 में, RBI ने कहा कि उसने IWG की लगभग 21 सिफारिशों को स्वीकार कर लिया है। हालांकि, इसने कॉरपोरेट्स को बैंकिंग लाइसेंस देने की सिफारिश पर रोक लगाने का फैसला किया है।

बैंकिंग नीति में विकास

- राष्ट्रीयकरण का चरण (1969-1991): भारत के सार्वजनिक क्षेत्र के बैंकों (PSB) को शुरू में निजी बैंकों के रूप में स्थापित किया गया था और बाद में 1969 और 1980 में दो चरणों में राष्ट्रीयकरण किया गया।

- 1991 के सुधारों के बाद नए निजी बैंकों (एनपीबी) का प्रवेश: नरसिम्हन समिति की सिफारिशों के आधार पर, आरबीआई ने बड़े पैमाने पर नए निजी बैंकों (एनपीबी) के प्रवेश की सुविधा के लिए नीतिगत दिशानिर्देश जारी किए। इसके बाद, इसने बड़े आकार के निजी बैंकों जैसे एचडीएफसी, आईसीआईसीआई, एक्सिस बैंक आदि का प्रवेश किया।

- निजी क्षेत्र में यूनिवर्सल बैंकों को लाइसेंस देने के लिए दिशानिर्देश: नए निजी बैंक की स्थापना के लिए न्यूनतम प्रारंभिक चुकता पूंजी 500 करोड़ रुपये निर्धारित की गई थी। बैंकिंग और वित्त में 10 वर्षों का अनुभव रखने वाले निवासी व्यक्ति और पेशेवर भी यूनिवर्सल बैंकों को बढ़ावा देने के लिए पात्र थे। हालांकि, बड़े कॉरपोरेट/औद्योगिक घरानों को बैंक स्थापित करने की अनुमति नहीं थी, लेकिन उन्हें बैंकों में 10 प्रतिशत तक निवेश करने की अनुमति दी गई थी।

- सार्वजनिक क्षेत्र के बैंकों (पीएसबी) का समेकन: नरसिम्हन समिति (1991) और पीजे नायक समिति (2014) की सिफारिशों के आधार पर, सरकार ने पीएसबी के समेकन/विलय पर ध्यान केंद्रित किया है। विलय की एक श्रृंखला के बाद, वर्तमान में एसबीआई सहित सार्वजनिक क्षेत्र के 12 बैंक हैं।

- वर्तमान चरण: बैंकिंग उद्योग में निजी क्षेत्र की अधिक भूमिका की ओर बदलाव जैसा कि नई सार्वजनिक क्षेत्र की उद्यम नीति में स्पष्ट है।

बैंकिंग क्षेत्र की वर्तमान स्थिति अविकसित बैंकिंग क्षेत्र

- भारत में बैंकों की कुल बैलेंस शीट सकल घरेलू उत्पाद का 70% से कम है, जो चीन (170%), जापान (110%) आदि की तुलना में कम है।

- भारत में कम क्रेडिट-जीडीपी अनुपात

- भारतीय अर्थव्यवस्था के आकार की तुलना में बैंकिंग क्षेत्र बौना बना हुआ है (इको सर्वे 2019-20)। भारत के सबसे बड़े बैंक, SBI को वैश्विक स्तर पर 55वें स्थान पर रखा गया है। बैंकिंग क्षेत्र में सरकार का एकाधिकार: बैंकिंग क्षेत्र में सार्वजनिक क्षेत्र के बैंकों (PSB) की बाजार हिस्सेदारी लगभग 70% है। हालांकि, बैंकिंग क्षेत्र के कुल एनपीए में पीएसबी की हिस्सेदारी 80 फीसदी है। निजी क्षेत्र के बैंकों की उच्च दक्षता: आर्थिक सर्वेक्षण 2019-20 के अनुसार, करदाताओं के पैसे का प्रत्येक रुपया जो PSB में निवेश किया जाता है, उसका बाजार मूल्य 71 पैसे होता है। दूसरी ओर, एनपी में निवेश किए गए प्रत्येक रुपये का बाजार मूल्य 3.70 रुपये है, जो कि पीएसबी में निवेश किए गए रुपये के मूल्य से पांच गुना अधिक है।

क्या कॉरपोरेट/औद्योगिक घरानों को बैंक स्थापित करने की अनुमति दी जानी चाहिए?

एक बड़े कॉर्पोरेट/औद्योगिक/व्यावसायिक घराने को एक ऐसे समूह के रूप में परिभाषित किया गया है जिसकी कुल संपत्ति 5000 करोड़ रुपये या उससे अधिक है, जिसमें समूह का गैर-वित्तीय व्यवसाय कुल संपत्ति या सकल आय के मामले में 40 प्रतिशत से अधिक है।

आगे का रास्ता

हमें कॉरपोरेट घरानों को लाइसेंस जारी करने में अतिरिक्त सावधानी बरतने की जरूरत है क्योंकि समस्याएं लाभ से अधिक हो सकती हैं। कॉरपोरेट घरानों को लाइसेंस जारी करने से पहले कई सुधार किए जाने चाहिए:

- सुदृढ़ीकरण बैंकिंग विनियमन अधिनियम, 1949: संयुक्त राज्य अमेरिका में फेडरल रिजर्व अधिनियम बैंकों के अपने सहयोगियों के साथ वित्तीय लेनदेन को प्रतिबंधित करता है। अत: अंतर-संबद्ध उधार को रोकने के लिए बैंकिंग विनियमन अधिनियम, 1949 में संशोधन किया जाना चाहिए।

- समेकित पर्यवेक्षण: हितों के टकराव से बचने के लिए आरबीआई को बैंकों और उनकी गैर-बैंकिंग संस्थाओं का समेकित पर्यवेक्षण करने का अधिकार होना चाहिए।

- पर्यवेक्षी संवर्ग को मजबूत करें: आरबीआई ने नवंबर 2019 में पर्यवेक्षण कार्यों को मजबूत और समेकित करने के लिए विशेष पर्यवेक्षी और नियामक संवर्ग (एसएसआरसी) की स्थापना की है, जो विभिन्न विभागों में बिखरे हुए थे। एसएसआरसी को मजबूत करने और उचित प्रशिक्षण देने की जरूरत है।

- पीएसबी में सुधार: यस बैंक और लक्ष्मी विलास बैंक (एलवीबी) की विफलता ने इस बात पर प्रकाश डाला है कि यह स्वामित्व संरचना नहीं है, बल्कि कॉर्पोरेट प्रशासन की गुणवत्ता है जो बैंकों की दक्षता निर्धारित करती है। इसलिए, सरकार को पीजे नायक समिति द्वारा हाइलाइट किए गए पीएसबी में शासन सुधारों पर भी उचित मात्रा में जोर देना चाहिए।

4. भारत में डिजिटल बैंकों के लिए प्रस्ताव

नीति आयोग ने हाल ही में भारत में डिजिटल बैंकों की आवश्यकता पर प्रकाश डालते हुए एक अवधारणा पत्र जारी किया है। डिजिटल बैंक हमें क्रेडिट निर्माण और वित्तीय समावेशन में सुधार के लिए आईसीटी का लाभ उठाने में मदद करेंगे। वर्तमान स्थिति वर्तमान में, केवल वे संस्थाएं जिन्हें भारतीय रिजर्व बैंक द्वारा लाइसेंस प्राप्त है, बैंकिंग संबंधी कार्य कर सकती हैं। अभी तक, RBI बैंकों को 100% डिजिटल होने की अनुमति नहीं देता है। इसलिए, भले ही बैंक प्रौद्योगिकी का लाभ उठाकर बैंकिंग सेवाएं प्रदान कर सकते हैं (जैसे आईसीआईसीआई का आईमोबाइल), बैंकों की भौतिक शाखाएं होनी चाहिए।

नीति आयोग द्वारा प्रस्तावित डिजिटल बैंकों के बारे में

- बैंकिंग विनियमन अधिनियम, 1949 के तहत लाइसेंस प्राप्त करने के लिए।

- बैंकिंग सेवाएं प्रदान करें- भौतिक शाखाओं की आवश्यकता के बिना जमा की स्वीकृति, ऋण देना, बीमा प्रदान करना आदि।

- कोई भौतिक शाखाएँ नहीं।

- बैंकिंग सेवा प्रदान करने के लिए प्रौद्योगिकी का लाभ उठाएं।

- इसे 'चैलेंजर बैंक' भी कहा जाता है - नव निर्मित बैंक जो डिजिटल प्रौद्योगिकी के उपयोग के माध्यम से लंबे समय से स्थापित बैंकों के साथ प्रतिस्पर्धा करते हैं। वैश्विक उदाहरण: ब्रिटेन में स्टार्लिंग बैंक, मोनीज़ बैंक जैसे चैलेंजर बैंक।

डिजिटल बैंकों के मॉडल

- (फ्रंट-एंड ओनली) नियो-बैंक: ये नियो-बैंक मौजूदा बैंकों के साथ जमा और ऋण जैसी बैंकिंग सेवाएं प्रदान करने के लिए भागीदार हैं। इन नव-बैंकों के पास स्वयं का धन नहीं है, लेकिन वे बैंकिंग से संबंधित विभिन्न सेवाओं की पेशकश करने के लिए पारंपरिक बैंकों के साथ सहयोग करते हैं। उदाहरण: रेजरपेएक्स, इंस्टेंटपे, ओपन, नियो आदि।

- (लाइसेंस प्राप्त) डिजिटल बैंक: ये संस्थाएं पूरी तरह कार्यात्मक बैंक हैं, जो बैंकिंग नियामक द्वारा विनियमित होती हैं और जमा जारी करती हैं और अपनी बैलेंस शीट पर ऋण देती हैं। वर्तमान में, RBI ऐसे पूरी तरह से डिजिटल बैंकों को भारत में काम करने की अनुमति नहीं देता है। नीति आयोग ने भारत में ऐसे बैंकों के पक्ष में तर्क दिया है।

- पारंपरिक बैंकों की (स्वायत्त) इकाई: ये संस्थाएं अनिवार्य रूप से पारंपरिक बैंकों के नव-बैंकिंग संचालन हैं जो स्वायत्त रूप से कार्य करते हैं और स्टैंड-अलोन नियोबैंक के साथ प्रतिस्पर्धा करते हैं। में। एसबीआई योनो, कोटक महिंद्रा के 811, डीबीएस के डिजीबैंक आदि।

भारत में पूरी तरह से लाइसेंस प्राप्त डिजिटल बैंकों की आवश्यकता

अविकसित बैंकिंग क्षेत्र: जैसा कि आर्थिक सर्वेक्षण 2019-20 में बताया गया है, भारतीय बैंकिंग क्षेत्र हमारी अर्थव्यवस्था के आकार की तुलना में बौना बना हुआ है। उदाहरण के लिए, भारत का सबसे बड़ा बैंक यानी एसबीआई वैश्विक स्तर पर 55वें स्थान पर है। संयुक्त राज्य अमेरिका, चीन आदि जैसे बड़े आकार की अर्थव्यवस्थाओं के विकास को बड़े आकार के वैश्विक बैंकों द्वारा समर्थित किया गया है। सार्वजनिक क्षेत्र के बैंकों की खराब स्थिति: बैंकिंग क्षेत्र के कुल एनपीए में पीएसबी की हिस्सेदारी 80% है। डिजिटल बैंक प्रतिस्पर्धा को बढ़ावा देंगे और पीएसबी के प्रदर्शन में सुधार करेंगे। पारंपरिक बैंकों द्वारा सामना की जाने वाली बाधाएं:

- भौतिक शाखाओं को बनाए रखने की आवश्यकता के कारण उच्च परिचालन लागत।

- नवाचार पर सीमित ध्यान, विशेष रूप से प्रौद्योगिकी का लाभ उठाकर बैंकिंग सेवाएं प्रदान करने पर।

- एमएसएमई को ऋण देने में कम जोखिम लेने की क्षमता के कारण लगभग 25 लाख करोड़ रुपये का क्रेडिट गैप हुआ। उच्च दक्षता: सामान्य बैंकों के विपरीत, डिजिटल बैंकों को भौतिक शाखाओं को बनाए रखने की आवश्यकता नहीं होती है, जो बदले में उन्हें अपनी परिचालन लागत को कम करने और ब्याज की सस्ती दरों पर ऋण प्रदान करने में सक्षम बनाता है। वित्तीय समावेशन में सुधार: भारत ने डिजिटल तकनीक जैसे जैम ट्रिनिटी, यूपीआई आदि का लाभ उठाकर वित्तीय समावेशन में तेजी से प्रगति की है।

- डिजिटल बैंक ग्रामीण और गैर-बैंकिंग क्षेत्रों में बैंकिंग सेवाएं प्रदान करने के लिए प्रौद्योगिकी का लाभ उठा सकते हैं जिससे वित्तीय समावेशन को और बढ़ावा मिल सके। अनुभवजन्य साक्ष्य: स्टार्लिंग बैंक (यूके) और माईबैंक (चीन) जैसे डिजिटल बैंक चुनौती देने वाले बैंकों के रूप में उभरे हैं और बड़े बैंकों के साथ प्रतिस्पर्धा करने में सक्षम हैं, जिससे बैंकिंग क्षेत्र में सकारात्मक व्यवधान आया है।

5. संशोधित पीसीए फ्रेमवर्क

हाल ही में, आरबीआई संशोधित शीघ्र सुधारात्मक कार्रवाई (पीसीए) ढांचे के साथ सामने आया है। संशोधित पीसीए फ्रेमवर्क के प्रावधान 1 जनवरी, 2022 से प्रभावी होंगे।

यूएस फेडरल डिपॉजिट इंश्योरेंस कॉरपोरेशन के पीसीए ढांचे की तर्ज पर एक संरचित प्रारंभिक हस्तक्षेप तंत्र के रूप में 2002 में आरबीआई द्वारा प्रस्तुत संशोधित पीसीए फ्रेमवर्क के बारे में विवरण । इसके बाद, आरबीआई ने 2017 में अंतरराष्ट्रीय सर्वोत्तम प्रथाओं के अनुरूप ढांचे की समीक्षा की। 2017 के ढांचे को और संशोधित किया गया है। औचित्य: बैंकों के वित्तीय स्वास्थ्य की निगरानी और प्रारंभिक चरणों में सुधारात्मक कार्रवाई करने के लिए आरबीआई द्वारा उपयोग किया जाने वाला उपकरण। इस्तेमाल किए गए संकेतक:

- पूंजी से जोखिम भारित आस्तियों का अनुपात (सीआरएआर) और सामान्य इक्विटी टियर-1 अनुपात।

- शुद्ध गैर-निष्पादित परिसंपत्तियां (एनपीए) और

- उत्तोलन अनुपात कब ट्रिगर होता है: जब उपरोक्त 3 संकेतक थ्रेशोल्ड लक्ष्य का उल्लंघन करते हैं। (उदाहरण: यदि शुद्ध एनपीए 6% से अधिक या उसके बराबर है) प्रयोज्यता:

- भुगतान बैंक, लघु वित्त बैंकों और आरआरबी को छोड़कर सभी अनुसूचित वाणिज्यिक बैंक शामिल हैं।

- सहकारी बैंकों को कवर नहीं करता है। सहकारी बैंक आरबीआई के सुपरवाइजरी एक्शन फ्रेमवर्क (एसएएफ) के अंतर्गत आते हैं जो पीसीए के समान है।

यदि किसी बैंक को पीसीए ढांचे के अंतर्गत रखा जाता है तो क्या होता है?

- आरबीआई कुछ अनिवार्य और विवेकाधीन कार्रवाई कर सकता है जिसमें शामिल हो सकते हैं

- शाखा विस्तार को रोकना

- लाभांश भुगतान रोकना

- विशेष लेखा परीक्षा, पुनर्गठन संचालन और वसूली योजना को सक्रिय करना। यदि लगातार 4 तिमाहियों तक मापदंडों में कोई उल्लंघन नहीं होता है तो विवेकाधीन प्रोविजन बैंक को पीसीए ढांचे से बाहर किया जाएगा।

- बैंकों के प्रवर्तकों को नया प्रबंधन लाने के लिए कहा जा सकता है।

- आरबीआई बैंक के बोर्ड को भी हटा सकता है। पीसीए के तहत बैंक (नवंबर 2021 तक): सितंबर 2021 में, आरबीआई ने इंडियन ओवरसीज बैंक और यूको बैंक को पीसीए ढांचे के दायरे से हटा दिया। नवंबर 2021 तक, केवल सेंट्रल बैंक पीसीए ढांचे के तहत है।

6. आरबीआई की रिटेल डायरेक्ट स्कीम

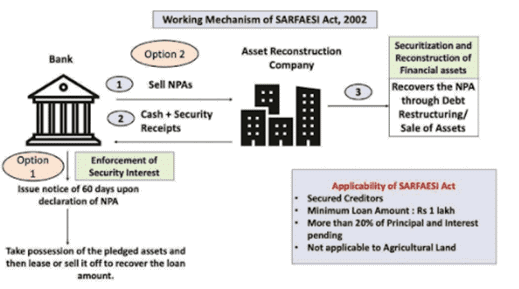

भारतीय रिजर्व बैंक ने हाल ही में व्यक्तिगत निवेशकों द्वारा सरकारी प्रतिभूतियों में निवेश की सुविधा के लिए वन-स्टॉप समाधान के रूप में "खुदरा प्रत्यक्ष योजना" शुरू की है। पहले खुदरा निवेशकों को बैंकों, स्टॉक एक्सचेंजों आदि के माध्यम से अप्रत्यक्ष रूप से सरकारी प्रतिभूतियां खरीदनी पड़ती थीं। लेकिन अब खुदरा निवेशक खुदरा प्रत्यक्ष मंच के माध्यम से आरबीआई से सीधे प्राथमिक बाजार में सरकारी प्रतिभूतियां खरीद सकते हैं।

सरकारी प्रतिभूतियां (जी-सेक) क्या हैं?

पैसे उधार लेने के लिए केंद्र या राज्य सरकार द्वारा जारी वित्तीय साधन। प्रकार:

- ट्रेजरी बिल: केवल 3 अलग-अलग परिपक्वता अवधि के साथ केंद्र सरकार द्वारा जारी किए गए- 91 दिन, 182 दिन और 364 दिन। बिना ब्याज वाली शून्य कूपन प्रतिभूतियां। छूट पर जारी किया गया और अंकित मूल्य पर भुनाया गया।

- सरकारी बांड या दिनांकित प्रतिभूतियां: केंद्र सरकार द्वारा 1 वर्ष से अधिक की लंबी अवधि की परिपक्वता अवधि के साथ जारी।

- राज्य विकास ऋण (एसडीएल): राज्य सरकार द्वारा 1 वर्ष से अधिक की लंबी अवधि की परिपक्वता अवधि के साथ जारी किया गया। नोट: सरकारी प्रतिभूतियों में व्यावहारिक रूप से चूक का कोई जोखिम नहीं होता है और इसलिए, जोखिम मुक्त गिल्ट-धारित उपकरण कहलाते हैं।

सरकारी प्रतिभूतियां कैसे जारी की जाती हैं?

- सरकारी प्रतिभूतियां भारतीय रिजर्व बैंक द्वारा आयोजित नीलामियों के माध्यम से जारी की जाती हैं। नीलामी आरबीआई के कोर बैंकिंग सॉल्यूशन (सीबीएस) प्लेटफॉर्म ई-कुबेर नामक इलेक्ट्रॉनिक प्लेटफॉर्म पर आयोजित की जाती है। अनुसूचित बैंक, प्राथमिक डीलर, बीमा कंपनियां आदि।

- जो आरबीआई के साथ खाते रखते हैं, इस इलेक्ट्रॉनिक प्लेटफॉर्म के सदस्य हैं। ई-कुबेर के सभी सदस्य इस इलेक्ट्रॉनिक प्लेटफॉर्म के माध्यम से नीलामी में अपनी बोली लगा सकते हैं।

सरकारी प्रतिभूति बाजार में खुदरा निवेशकों की भागीदारी

- वर्तमान में, खुदरा निवेशक प्राथमिक बाजार में सीधे आरबीआई से सरकारी प्रतिभूतियां नहीं खरीद सकते हैं। वे बैंकों, प्राथमिक डीलरों, स्टॉक एक्सचेंजों आदि जैसे एग्रीगेटर्स / फैसिलिटेटर्स के माध्यम से जी-सेक खरीद सकते हैं। उदाहरण के लिए, खुदरा निवेशक बीएसई डायरेक्ट, एनएसई के गोबीड, स्टॉकब्रोकर आदि के माध्यम से जी-सेक खरीद सकते हैं।

- खुदरा निवेशक आरबीआई के नेगोशिएटेड डीलिंग सिस्टम-ऑर्डर मैचिंग (एनडीएस-ओएम) और स्टॉक एक्सचेंजों के माध्यम से द्वितीयक बाजार में सरकारी प्रतिभूतियों के व्यापार में भी भाग ले सकते हैं।

रिटेल डायरेक्ट प्लेटफॉर्म के बारे में विवरण

- खुदरा निवेशकों को आरबीआई से सीधे सरकारी प्रतिभूतियां खरीदने में सक्षम बनाने के लिए मंच। व्यक्तिगत खुदरा निवेशक आरबीआई के साथ गिल्ट सिक्योरिटीज खाता - "रिटेल डायरेक्ट गिल्ट (आरडीजी)" खाता खोल सकते हैं।

- कौन से सरकारी प्रतिभूतियां खरीदी जा सकती हैं? टी-बिल, दिनांकित प्रतिभूतियां, एसडीएल और सॉवरेन गोल्ड बांड।

- आरडीजी खाता कौन खोल सकता है? बैंक खाता, पैन कार्ड आदि रखने वाले खुदरा निवेशक केवाईसी मानदंडों को पूरा करते हैं। अनिवासी निवेशक भी पात्र हैं।

- निवेश पर सीमाएं: आरबीआई ने खुदरा निवेशकों के लिए न्यूनतम और अधिकतम निवेश सीमाएं लगाई हैं। उदाहरण के लिए, जीएसईसी में न्यूनतम निवेश 10,000 रुपये होना चाहिए।

विभिन्न हितधारकों के लिए लाभ

- खुदरा निवेशक: जोखिम मुक्त निवेश; डीमैट फॉर्म में धारित; तत्काल नकद आवश्यकताओं को पूरा करने के लिए द्वितीयक बाजार में आसानी से बेचा जा सकता है; ऋण आदि उधार लेने के लिए संपार्श्विक के रूप में इस्तेमाल किया जा सकता है।

- सरकार: सरकार के लिए लंबी अवधि के निवेश के लिए घरेलू जमा राशि जुटाना आसान बनाना।

- अर्थव्यवस्था: सरकारी प्रतिभूति बाजार को गहरा करती है उच्च निवेश दरें आर्थिक विकास को बढ़ावा देती हैं। आगे का रास्ता सरकार को योजना के लाभों के बारे में लोगों को शिक्षित करने के लिए जागरूकता अभियान चलाना चाहिए। सरकार को इन उपकरणों के लिए आयकर कटौती के माध्यम से खुदरा निवेशकों को भी आकर्षित करना चाहिए।

7. आरबीआई की एकीकृत लोकपाल योजना

वित्तीय क्षेत्र जैसे बैंकों, एनबीएफसी में उपभोक्ताओं की सुरक्षा ने हाल के वर्षों में नीतिगत प्राथमिकता हासिल की है। तदनुसार, आरबीआई ने तीन लोकपाल योजनाओं (i) बैंकिंग लोकपाल योजना (ii) गैर-बैंकिंग वित्तीय कंपनियों के लिए लोकपाल योजना और (iii) डिजिटल लेनदेन के लिए लोकपाल योजना को एक योजना में विलय करने का निर्णय लिया है। इन योजनाओं के विलय का उद्देश्य विभिन्न कार्यक्षेत्रों के उपभोक्ताओं के लिए शिकायतों के निवारण की प्रक्रिया को आसान बनाना है।

एकीकृत लोकपाल योजना की मुख्य विशेषताएं

आवश्यकता: ऊपर उल्लिखित तीन लोकपाल योजनाओं में शिकायतों के अलग-अलग आधार थे, जिससे विभिन्न संस्थाओं के ग्राहकों के बीच असमान निवारण हुआ। इसके अलावा, उन्होंने अलग-अलग मुआवजे की राशि भी प्रदान की जिसके परिणामस्वरूप पीड़ित ग्राहकों के साथ असमान व्यवहार हुआ। कवरेज:

- वाणिज्यिक बैंक, क्षेत्रीय ग्रामीण बैंक, अनुसूचित प्राथमिक (शहरी) सहकारी बैंक और गैर-अनुसूचित प्राथमिक (शहरी) सहकारी बैंक जिनकी जमा राशि 50 करोड़ रुपये और उससे अधिक है।

- गैर-बैंकिंग वित्तीय कंपनियां (आवास वित्त कंपनियों को छोड़कर) जो (ए) जमा स्वीकार करने के लिए अधिकृत हैं; या (बी) 100 करोड़ रुपये की संपत्ति के आकार के साथ ग्राहक इंटरफेस है।

- भुगतान प्रणाली ऑपरेटर जैसे पेटीएम, फोनपे, टीआरईडीएस प्लेटफॉर्म आदि। वे आधार जिन पर शिकायत दर्ज की जा सकती है: उपरोक्त संस्थाओं द्वारा प्रदान की जाने वाली सेवाओं में कमी जिसके परिणामस्वरूप ग्राहकों को वित्तीय नुकसान या क्षति हो सकती है या नहीं। शिकायत दर्ज करने का तरीका: आरबीआई केंद्रीकृत रसीद और प्रसंस्करण केंद्र स्थापित करेगा।

- शिकायत अलग पोर्टल पर भी ऑनलाइन दर्ज की जा सकती है। शिकायतों को संभालने के लिए संस्थागत ढांचा: आरबीआई 3 साल के कार्यकाल के साथ लोकपाल और उप लोकपाल की नियुक्ति करेगा। ग्राहक को देय मुआवजे की सीमा: लोकपाल के पास 20 लाख रुपये तक का मुआवजा प्रदान करने की शक्ति होगी।

|

Download the notes

Economy (अर्थव्यवस्था): December 2021 UPSC Current Affairs

|

Download as PDF |

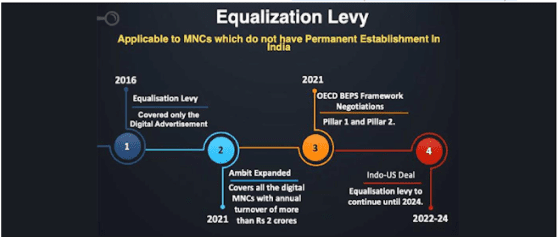

8. इक्वलाइजेशन लेवी पर भारत-अमेरिका डील

हाल ही में, भारत और अमेरिका के बीच भारत द्वारा इक्वलाइजेशन लेवी लगाने के मुद्दे पर समझौता हुआ है। कहा जाता है कि यह समझौता दोनों देशों के बीच व्यापार शत्रुता को समाप्त करने और उनके आर्थिक संबंधों को बेहतर बनाने के लिए है।

पृष्ठभूमि

- तर्क: Amazon, Facebook, Google आदि जैसी डिजिटल बहुराष्ट्रीय कंपनियाँ उन देशों में करों का भुगतान करती हैं जिनमें वे पंजीकृत हैं, न कि उन देशों में जहाँ वे काम करते हैं और भारी मुनाफा कमाते हैं। उदाहरण के लिए, भले ही ये कंपनियां भारत में भारी मुनाफा कमाती हैं, लेकिन ये टैक्स नहीं देती हैं।

- वैश्विक प्रयास: 130 से अधिक देश (भारत सहित) ऐसे डिजिटल बहुराष्ट्रीय कंपनियों की कर से बचने की रणनीतियों को समाप्त करने के लिए ओईसीडी बीईपीएस ढांचे के तहत आए हैं। यह सौदा 2 स्तंभों पर केंद्रित है - स्तंभ 1 (देशों के बीच डिजिटल बहुराष्ट्रीय कंपनियों के मुनाफे का आवंटन) और स्तंभ 2 (वैश्विक न्यूनतम कॉर्पोरेट कर)। यह सौदा 2024 से लागू होने की सबसे अधिक संभावना है। (अक्टूबर फोकस 2021 में विस्तार से कवर किया गया)

- भारत के प्रयास: सरकार ने 2016 के केंद्रीय बजट के माध्यम से समकारी लेवी की शुरुआत की है। प्रारंभ में, कर केवल डिजिटल विज्ञापनों पर लागू था। बाद में, केंद्रीय बजट 2021-22 ने सभी डिजिटल बहुराष्ट्रीय कंपनियों को कवर करने के लिए समानीकरण लेवी के दायरे का विस्तार किया।

इक्वलाइज़ेशन लेवी के दायरे में विस्तार से संबंधित भ्रम को दूर करने के लिए, वित्त अधिनियम, 2021 ने निम्नलिखित स्पष्टीकरण प्रदान किए हैं:

- पहले इक्वलाइज़ेशन लेवी केवल डिजिटल विज्ञापन देने के लिए लागू थी। अब, इसका विस्तार उन सभी वस्तुओं और सेवाओं को कवर करने के लिए किया गया है जो ऑनलाइन प्लेटफॉर्म जैसे Amazon, Netflix, Trivago आदि के माध्यम से बेचे जाते हैं।

- पहले इक्वलाइजेशन लेवी केवल बी2बी ट्रांजैक्शन पर लागू होती थी। लेकिन अब, नई इक्वलाइजेशन लेवी अनिवासी ई-कॉमर्स कंपनियों द्वारा किए गए प्रत्येक लेनदेन पर लागू होगी जिसमें बी 2 बी और बी 2 सी दोनों लेनदेन शामिल हैं।

- यह कर ई-कॉमर्स कंपनियों द्वारा अपने ऑनलाइन प्लेटफॉर्म के माध्यम से बेची गई वस्तुओं और सेवाओं की बिक्री पर प्राप्त कुल भुगतान (न कि कमीशन) पर लागू होगा।

भारत और अमेरिका के बीच डील

- अमेरिकी मांगें: अमेरिकी सरकार भारत द्वारा एकतरफा समानीकरण लेवी लगाने के खिलाफ थी क्योंकि इसने अमेरिकी कंपनियों के हितों को प्रभावित किया था। इसलिए, अमेरिकी सरकार चाहती थी कि भारत ओईसीडी के तहत वैश्विक सौदा होने तक, जो कि 2024 में होने की संभावना है, इक्वलाइज़ेशन लेवी को हटा दें।

- भारत की चिंताएं: भारत इक्वलाइजेशन लेवी को खत्म करने के खिलाफ था क्योंकि इससे राजस्व की हानि होती।

डील की व्यापक रूपरेखा

- भारत के लिए लाभ: भारत 2024 तक ओईसीडी सौदा होने तक इक्वलाइजेशन लेवी लगाता रहेगा।

- यूएसए के लिए लाभ:

- ओईसीडी डील होने के बाद भारत को इक्वलाइजेशन लेवी को खत्म करना होगा।

- भारत सरकार 1 अप्रैल, 2022 से 31 मार्च, 2024 के बीच इक्वलाइज़ेशन लेवी के माध्यम से एकत्र की गई अतिरिक्त कर राशि को वापस कर देगी। उदाहरण के लिए, मान लीजिए, एक विशेष यूएस आधारित बहुराष्ट्रीय कंपनी ने 1 अप्रैल के बीच इक्वलाइज़ेशन लेवी के रूप में 20 करोड़ रुपये का भुगतान किया है। 2022 से 31 मार्च, 2024 तक। हालांकि, ओईसीडी ढांचे के तहत इसका कर दायित्व केवल 15 करोड़ रुपये के आसपास हो सकता है। ऐसे में भारत सरकार 5 करोड़ रुपये से ज्यादा का रिफंड करेगी।

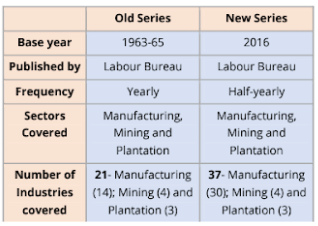

9. नई मजदूरी दर सूचकांक

केंद्रीय श्रम मंत्रालय ने हाल ही में 2016 के आधार वर्ष के साथ वेतन दर सूचकांक की नई श्रृंखला जारी की है। नई श्रृंखला अंतर्राष्ट्रीय श्रम संगठन (ILO) की सिफारिशों पर आधारित है। नई मजदूरी दर सूचकांक (डब्ल्यूआरआई) के बारे में विवरण

- उद्देश्य: आर्थिक संकेतक जो चयनित उद्योगों में मजदूरी स्तर में सापेक्ष परिवर्तन को मापता है। इसे औद्योगिक उत्पादन सूचकांक (IIP) के समान माना जा सकता है जो औद्योगिक उत्पादन की मात्रा में परिवर्तन को ट्रैक करता है।

- बढ़ी हुई कवरेज: नई श्रृंखला 700 व्यवसायों को कवर करने का प्रयास करती है और सूचकांक को अधिक प्रतिनिधि बनाती है, उद्योगों की संख्या, नमूना आकार और उद्योगों के भार का विस्तार करती है। जबकि पिछली श्रृंखला में 21 उद्योग शामिल थे, नए में 37 शामिल हैं, जिसमें विनिर्माण क्षेत्र से 30 और खनन और वृक्षारोपण क्षेत्रों से तीन-तीन शामिल हैं।

- संशोधन: विनिर्माण क्षेत्र के तहत सिंथेटिक वस्त्र, प्रकाशन, जूते, पेट्रोलियम, दवाओं और दवाओं जैसे 16 उद्योगों को जोड़ा गया है।

- वृक्षारोपण क्षेत्र के तहत, चाय, कॉफी और रबड़ को बढ़ाए गए कवरेज के साथ बरकरार रखा गया है।

- खनन क्षेत्र के तहत, अभ्रक खान उद्योग के स्थान पर तेल खनन उद्योग को टोकरी में पेश किया गया है नई श्रृंखला के लाभ: न्यूनतम मजदूरी और राष्ट्रीय न्यूनतम मजदूरी नीति निर्धारित करने के लिए मूल्यवान अंतर्दृष्टि प्रदान करें। नई श्रृंखला की मुख्य विशेषताएं: सभी 37 उद्योगों के लिए समग्र मजदूरी दर सूचकांक 2020 में 119.7 पर था। 2020 में उच्चतम मजदूरी दर सूचकांक वृक्षारोपण क्षेत्र के बाद विनिर्माण क्षेत्र और खनन क्षेत्र के लिए दर्ज किया गया था।

|

245 videos|241 docs|115 tests

|